- Arito - Phần mềm quản trị tổng thể doanh nghiệp ERP

- Tin khác

- Quyết toán thuế là gì? Hướng dẫn quyết toán thuế TNCN Online 2024

Quyết toán thuế là gì? Hướng dẫn quyết toán thuế TNCN Online 2024

Mục lục

Quyết toán thuế là giai đoạn rất quan trọng và cần thiết với các doanh nghiệp hiện nay. Đối với những kế toán chuyên nghiệp, việc hiểu rõ về khái niệm, đặc điểm và cách thức thực hiện quyết toán thuế là vô cùng quan trọng. Trong bài viết này, hãy cùng ARITO tìm hiểu những nội dung xoay quanh quyết toán thuế.

1. Quyết toán thuế là gì?

Quyết toán thuế là thuật ngữ được dùng nhiều trong lĩnh vực kế toán. Trước hết cần hiểu rõ quyết toán là gì.

- Đối với doanh nghiệp, quyết toán là quá trình kiểm tra, tập hợp, thống kê tất cả có số liệu về giá trị, khối lượng một cách đúng đắn, hợp lệ về công việc tại một doanh nghiệp. Như vậy, quyết toán là xác định lại số liệu kế toán trong kỳ kinh doanh hoặc trong giai đoạn nhất định của một đơn vị.

- Vậy quyết toán thuế là gì?

Hiểu đơn giản hơn, quyết toán thuế là việc xác định con số cụ thể, chính xác liên quan đến khoản thuế mà doanh nghiệp phải đóng. Đây chính là công việc mà bất kỳ một doanh nghiệp nào đi vào hoạt động cũng đều phải thực hiện. Quyết toán thuế cũng là công việc xác minh lại số thuế phải nộp của cả doanh nghiệp và cá nhân.

Khai quyết toán thuế là việc xác định số tiền thuế phải nộp của năm tính thuế. Số tiền này cũng được tính ở các thời điểm khác nhau như: từ đầu năm tính thuế đến khi chấm dứt hoạt động phát sinh nghĩa vụ thuế, hoặc thời gian từ khi phát sinh đến khi chấm dứt hoạt động phát sinh nghĩa vụ thuế theo quy định của pháp luật.

Tùy vào mỗi doanh nghiệp khác nhau mà có thể thực hiện quyết toán sau 5 năm hoặc phải làm quyết toán năm (xảy ra 1 năm 1 lần). Nhưng khi có đột xuất của cơ quan kiểm toán thì bạn cần xuất các dữ liệu về thuế mà công ty đã, đang chuẩn bị nộp theo quý và tháng.

Tại sao phải quyết toán TNCN?

Việc thực hiện các thủ tục quyết toán thuế TNCN nhằm hạn chế việc:

- Cơ quan thuế sẽ xử phạt hành chính đối với những cá nhân phải nộp thêm thuế mà không thực hiện kê khai, quyết toán thuế đúng thời hạn.

- Cá nhân đã nộp thừa mà không thực hiện kê khai quyết toán thuế đúng thời hạn sẽ không được hoàn trả lại số thuế đã nộp thừa. Đồng thời không được áp dụng chế độ bù trừ vào kỳ khai thuế tiếp theo.

2. Đối tượng nào cần quyết toán thuế

Theo quy định của pháp luật, các đối tượng sau cần phải quyết toán thuế:

- Cá nhân: Quyết toán thuế từ khoản thuế thu nhập cá nhân có nghĩa vụ phải nộp tính theo tiền lương, tiền công. Cá nhân bao gồm cá nhân là người Việt Nam và cá nhân là người nước ngoài có cư trú tại Việt Nam.

- Tổ chức, doanh nghiệp thực hiện quyết toán thuế thu nhập cá nhân cho phần thu nhập là tiền lương, tiền công của người lao động mà doanh nghiệp đã chi trả và quyết toán cho phần thuế thu nhập doanh nghiệp trong kỳ.

Theo điểm d, khoản 6, điều 8 Nghị định 126/2020/NĐ-CP Quy định chi tiết một số điều của luật quản lý thuế nếu tổ chức chi trả thu nhập bị chia, tách, hợp nhất, sáp nhập, chuyển đổi cơ cấu, giải thể hay phá sản thì phải thực hiện quyết toán thuế với cơ quan thuế và các chứng từ khấu trừ thuế cho người lao động trong thời hạn 45 ngày kể từ ngày chia, tách, hợp nhất, sáp nhập, chuyển đổi cơ cấu, giải thể hay phá sản.

Ngoài ra, cá nhân có thể ủy quyền cho tổ chức, doanh nghiệp chi trả tiền thực hiện quyết toán thay cho mình khi đảm bảo những điều kiện sau:

- Tại thời điểm quyết toán thuế thu nhập cá nhân, cá nhân đang làm việc tại một tổ chức, doanh nghiệp, chỉ có một nguồn thu nhập từ tiền lương, hợp đồng tại doanh nghiệp từ 03 tháng trở lên

- Cá nhân được điều chuyển công tác từ tổ chức cũ sang tổ chức mới của doanh nghiệp (hoặc từ trụ sở – chi nhánh) và không phát sinh thu nhập từ nơi khác thì được ủy quyền quyết toán thuế thu nhập cá nhân cho tổ chức mới.

3. Phân loại quyết toán thuế

Theo quy định của pháp luật hiện hành thì quyết toán thuế bao gồm quyết toán thuế thu nhập doanh nghiệp, quyết toán thuế thu nhập cá nhân, quyết toán thuế giá trị gia tăng, …

3.1. Quyết toán thuế thu nhập cá nhân

Các cá nhân có phát sinh thu nhập từ nhiều nguồn khác nhau mà thuộc thu nhập phải chịu thuế thì bắt buộc phải quyết toán thuế thu nhập cá nhân. Việc quyết toán này có thể được làm bởi cá nhân đó hoặc được tổ chức, doanh nghiệp nơi cá nhân đó đang công tác làm thay.

Trước đây, quyết toán thuế thu nhập cá nhân được làm bằng cách điền thông tin vào mẫu biểu có sẵn rồi đến cơ quan thuế quản lý nộp hồ sơ quyết toán. Nhưng hiện nay đã có phần mềm giúp cá nhân hay tổ chức làm quyết toán trực tuyến.

Người nộp thuế thu nhập cá nhân phải quyết toán thuế và nộp tiền thuế (nếu có) trong vòng 90 ngày kể từ ngày kết thúc năm tài chính (chậm nhất là ngày 30/3 dương lịch).

Theo luật quy định, các khoản thu nhập sau sẽ chịu thuế thu nhập cá nhân:

- Thu nhập từ kinh doanh

- Thu nhập từ tiền lương, tiền công

- Thu nhập từ đầu tư vốn

- Thu nhập từ chuyển nhượng vốn

- Thu nhập từ chuyển nhượng bất động sản

- Thu nhập từ trúng thưởng

- Thu nhập từ bản quyền

- Thu nhập từ nhượng quyền thương mại

- Thu nhập từ nhận thừa kế, quà tặng

3.2. Quyết toán thuế thu nhập doanh nghiệp

Quyết toán thuế thu nhập doanh nghiệp hay còn gọi là khai quyết toán, đề cập đến việc doanh nghiệp kê khai tổng số thuế thu nhập doanh nghiệp phải nộp cho cơ quan thuế.

Khai quyết toán thuế thu nhập doanh nghiệp bao gồm các mục sau:

- Khai quyết toán thuế năm

- Khai trong trường hợp có quyết định về việc doanh nghiệp giải thể, chia tách, hợp nhất, sát nhập, chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, chấm dứt hoạt động, khi đó, cơ quan thuế ra quyết định quyết toán đến doanh nghiệp, mục đích chính để truy thu số thuế thu nhập doanh nghiệp.

Khi làm hồ sơ quyết toán thuế, hồ sơ doanh nghiệp chuẩn chị sẽ phụ thuộc vào loại hình doanh nghiệp:

- Doanh nghiệp Việt Nam

- Doanh nghiệp có hoạt động khai thác, xuất bán dầu thô, khí thiên nhiên

- Nhà thầu nước ngoài

Thời hạn để nộp hồ sơ quyết toán thuế hằng năm chậm nhất là 90 ngày, tính từ ngày kết thúc năm tài chính hay năm dương lịch.

Đối với các doanh nghiệp nằm trong trường hợp sáp nhập, hợp nhất, chia tách, giải thể, chuyển đổi hình thức sở hữu, chấm dứt hoạt động: chậm nhất là 45 ngày tính từ ngày có quyết định về vấn đề thay đổi của doanh nghiệp.

3.3. Quyết toán thuế giá trị gia tăng

Các doanh nghiệp kinh doanh (trừ hộ gia đình vừa và nhỏ nộp thuế theo mức ấn định doanh thu) đều phải thực hiện lập và gửi quyết toán thuế giá trị tăng hàng năm cho cơ quan thuế.

Thuế giá trị gia tăng được quyết toán theo năm dương lịch, đăng ký nộp thuế chậm nhất không quá 60 ngày kể từ ngày 31/12 của năm quyết toán thuế.

4. Thời hạn quyết toán thuế TNCN

Tại Điều 44 Luật Quản lý thuế 2019 thì hạn cuối nộp hồ sơ khai thuế TNCN như sau:

- Đối với tổ chức trả thu nhập:

a, Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

- Đối với cá nhân tự quyết toán Thuế TNCN:

b, Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

c) Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

Như vậy, thời hạn thời hạn quyết toán thuế TNCN năm 2023 đối với cá nhân tự quyết toán thuế là ngày 30/4/2024. Tuy nhiên ngày 30/04 rơi vào kỳ nghỉ Lễ nên thời gian quyết toán sẽ được dời sang ngày làm việc đầu tiên sau thời gian nghỉ lễ.

Trong trường hợp người lao động có phát sinh hoàn thuế TNCN nhưng chậm nộp tờ khai quyết toán thuế theo quy định thì không áp dụng phạt đối với vi phạm hành chính khai quyết toán thuế quá thời hạn (Khoản 4 Điều 28 Thông tư 111/2013/TT-BTC)

5. Nội dung công việc quyết toán thuế

Hằng năm vào cuối kỳ kế toán, doanh nghiệp sẽ tự kê khai và nộp thuế cho cơ quan thuế. Trước khi quyết toán thuế, kế toán cần chuẩn bị các chứng từ liên quan như:

- Tờ khai thuế giá trị gia tăng đã nộp hàng tháng

- Chứng từ, hóa đơn mua vào, bán ra kèm với các tờ khai đã nộp

- Những giấy tờ nộp tiền thu

- Quyết toán thuế TNCN theo mẫu 05/KK

- Quyết toán thuế TNDN theo mẫu 03/TNDN

- Sổ cái các TK theo bảng cân đối số phát sinh

- Sổ chi tiết các tài khoản liên quan

- Bảng trích khấu hao TSCĐ và bảng phân bố CCD

- Biên bản đối chiếu công nợ các năm

- Sổ chi tiết công nợ phải thu

- Sổ chi tiết công nợ phải trả

Tùy vào từng loại thuế quyết toán, doanh nghiệp sẽ chuẩn bị hồ sơ đầy đủ và nộp lên cơ quan thuế. Các trường hợp phân bổ, phương pháp phân bổ, khai thuế, tính thuế, quyết toán thuế đối với loại thuế được phân bổ thực hiện theo quy định tại Điều 13, Điều 14, Điều 15, Điều 16, Điều 17, Điều 18, Điều 19 Thông tư 80/2021/TT-BTC về Hướng dẫn thi hành một số điều của luật quản lý thuế.

Theo điều 44, Luật số: 38/2019/QH14 về quản lý thuế thời hạn nộp hồ sơ quyết toán thuế được quy định rõ ràng như sau:

- Đối với thuế khai theo tháng, quý:

+ Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo tháng

+ Chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo quý.

- Đối với thuế khai theo năm

+ Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm

+ Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế

Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai và nộp theo từng lần phát sinh nghĩa vụ thuế chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

Doanh nghiệp thông thường sẽ phải trình bày cho thanh tra thuế kiểm tra các giấy tờ như chứng từ, hóa đơn, sổ sách kế toán đã cân đối trong những năm trước. Trường hợp số thuế phải nộp giảm vì doanh nghiệp kê khai sai, thanh tra thuế sẽ phải tính toán lại số liệu đúng trên thực tế và dựa vào đó để tính số tiền phạt mà doanh nghiệp phải nộp.

6. Hướng dẫn thủ tục quyết toán thuế TNCN Online

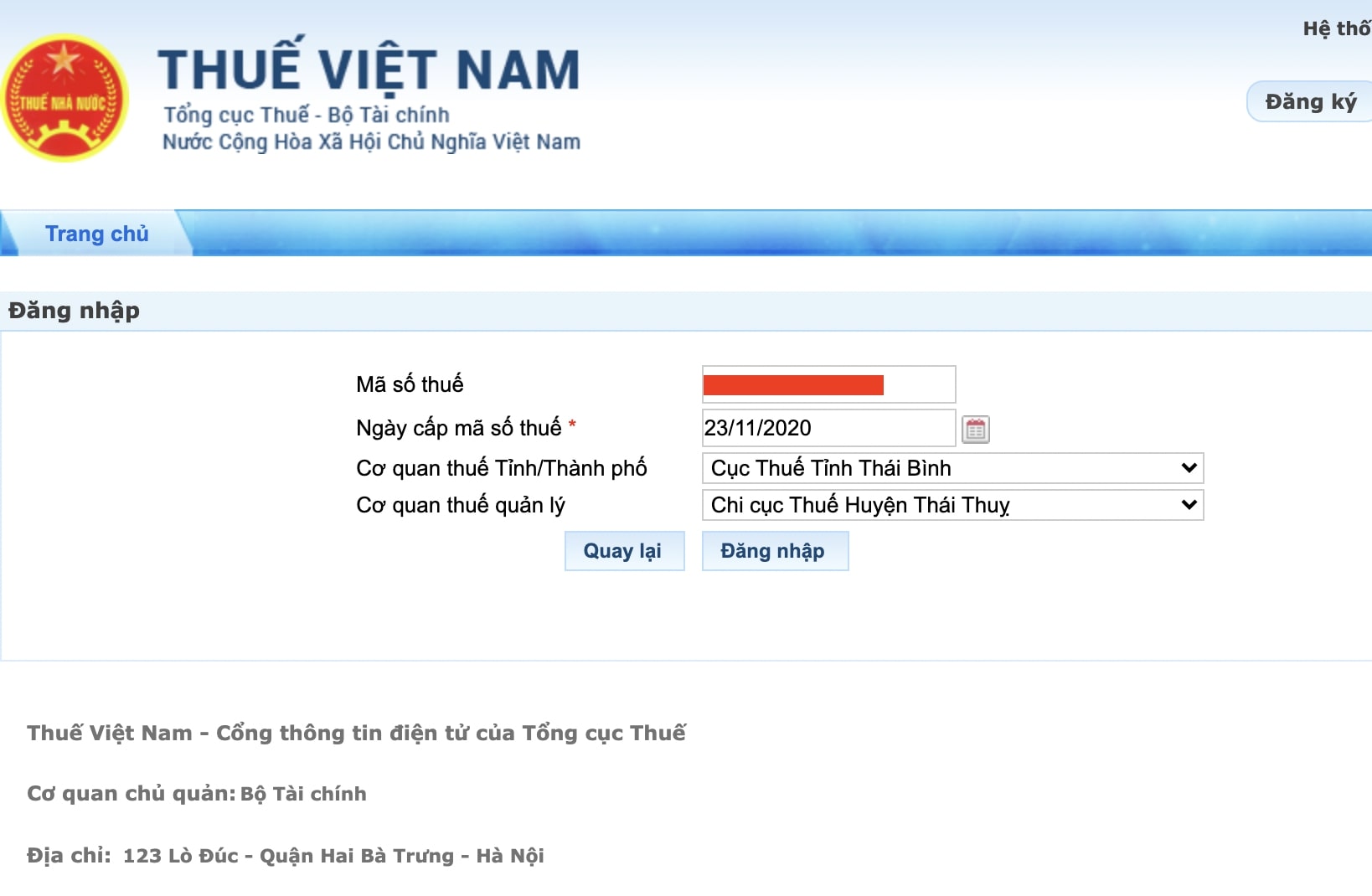

Bước 1: Truy cập vào hệ thống Thuế điện tử của Tổng cục Thuế và đăng nhập.

Bước 2: Đăng nhập bằng cách nhập thông tin mã số thuế, nhập mã kiểm tra để đăng nhập.

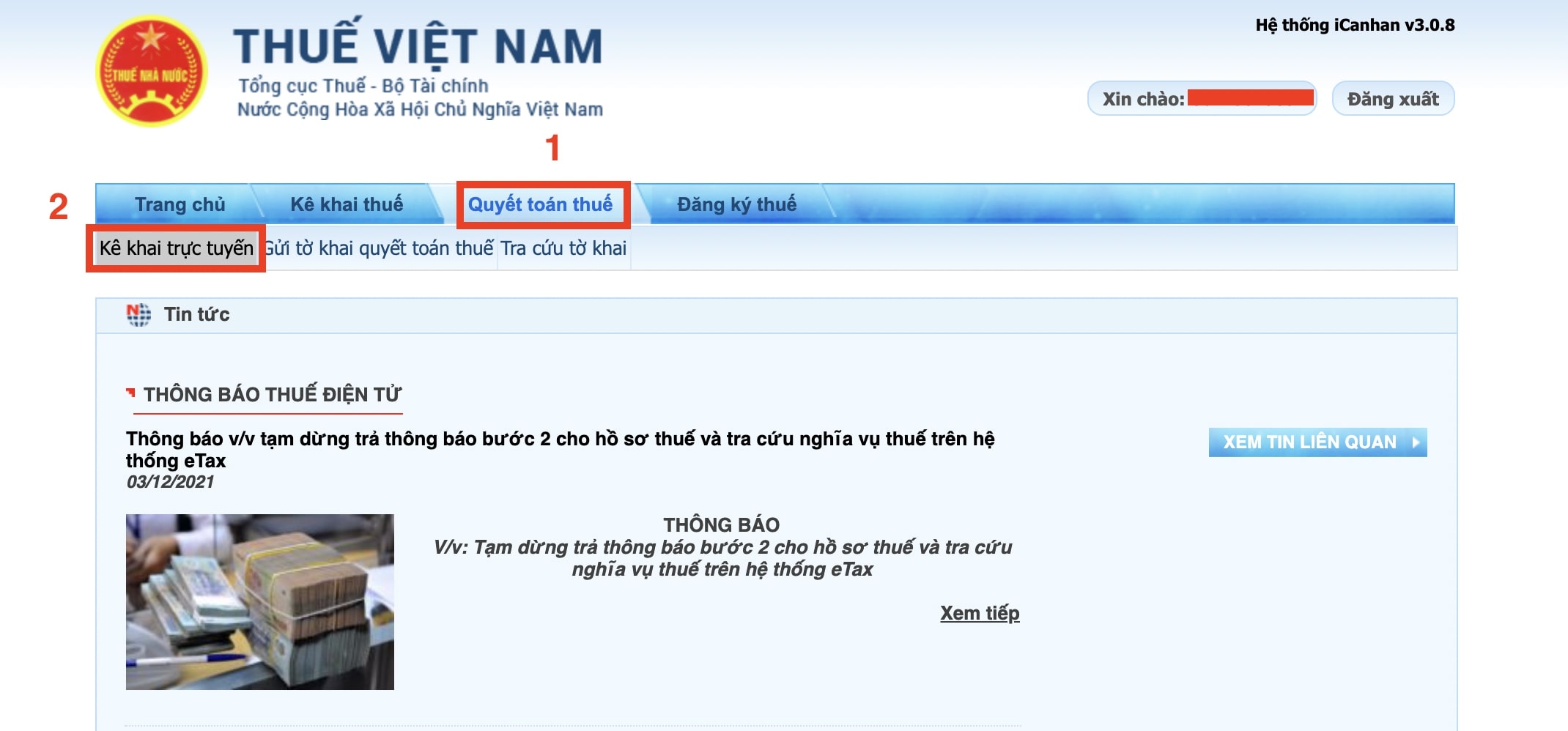

Bước 3: Chọn “Quyết toán thuế” –> Chọn “Kê khai thuế trực tuyến”

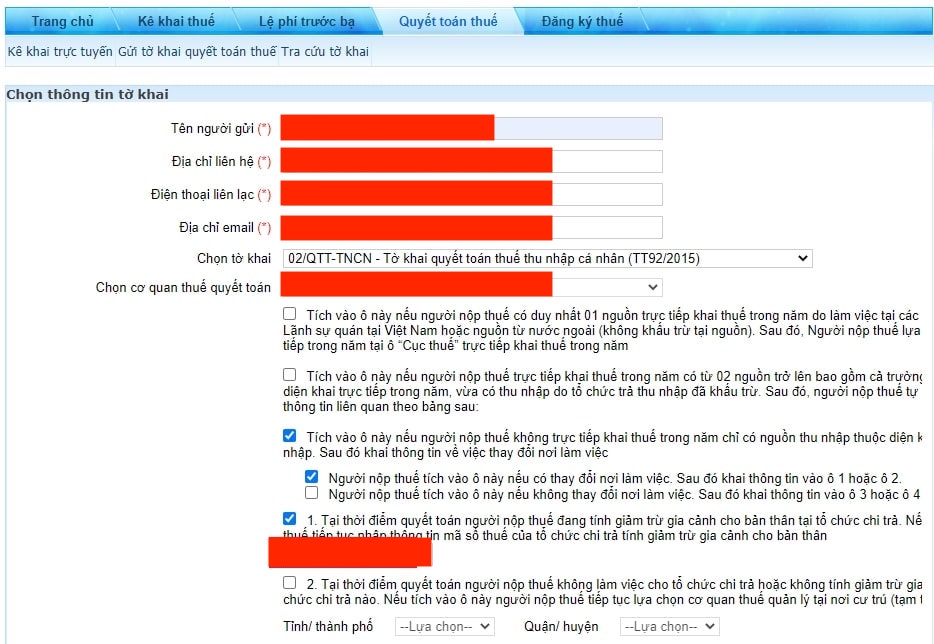

Bước 4: Điền nội dung kê khai trực tuyến

| Tên người nộp thuế: | điền họ tên của người tự quyết toán |

| Địa chỉ liên hệ: | Nhập địa chỉ thường trú hoặc tạm trú |

| Điện thoại liên lạc: | điền số điện thoại của người tự quyết toán |

| Địa chỉ email: | điền email của cá nhân tự quyết toán |

| Chọn tờ khai: | 02/QTT-TNCN-Tờ khai quyết toán thuế TNCN(TT92/2015) |

| Chọn cơ quan quyết toán thuế: | Tùy theo trường hợp của người nộp thuế mà tích chọn phù hợp.

Ví dụ ở hình nêu trên minh họa cho trường hợp có thu nhập tại 2 nơi (đã thay đổi nơi làm việc) và đã khấu trừ thuế tại nguồn. Khi nhập mã số thuế của đơn vị thực hiện khấu trù thuế tại thời điểm đang thực hiện quyết toán thuế thì hệ thống tự động nhân diện cơ quan quyết toán thuế. |

| Loại tờ khai: | Tờ khai chính thức |

| Năm quyết toán: | 2023 |

Bước 5: Chọn “Tiếp tục” để Khai tờ khai quyết toán thuế

Cụ thể, các mục trong phần Tờ khai thuế như sau:

| [01] đến [06]: | Hệ thống tự động nhật |

| [07] đến [08]: | Chọn tỉnh, thành phố ở mục 08 trước, sau đó chọn quận huyện ở mục 07 (Địa chỉ thường trú) |

| [09]: | Điền số điện thoại của NNT: (Bắt buộc điền) |

| [10]: | Fax: Không bắt buộc |

| [11]: | Điền địa chỉ email của NNT vào. (Bắt buộc điền) |

| [12]: | Số tài khoản ngân hàng (nếu có). Không bắt buộc |

| [12a]: | Mở tại: Ngân hàng mở tại đâu thì chọn vào đó. |

| [13] đến [21]: | Thông tin đại lý thuế nếu không có thì bỏ qua. |

| [22]: | Tổng thu nhập chịu thuế (TNCT) trong kỳ: |

| [23]: | Tổng TNCT phát sinh tại Việt Nam: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh tại Việt Nam; bao gồm cả thu nhập chịu thuế từ tiền lương; tiền công do làm việc trong khu kinh tế và thu nhập chịu thuế được miễn theo Hiệp định tránh đánh thuế hai lần (nếu có). – Thu nhập phát sinh ở đâu thì người lao động yêu cầu bên cơ quan/đơn vị đã trả thu nhập cần xuất chứng từ khấu trừ thuế TNCN cho mình. Người lao động cần lấy thông tin về thu nhập trên các chứng từ đó nhập vào tờ khai. – Ví dụ: Trong năm 2020, Anh A làm công ty X từ tháng 1 đến tháng 4 có tổng thu nhập chịu thuế theo chứng từ là 100 triệu, làm công ty Y từ tháng 5 đến tháng 12 có tổng thu nhập chịu thuế theo chứng từ là 150 triệu, vậy chỉ tiêu số 23, anh A sẽ nhập 250.000.000 triệu đồng. |

| [24]: | Tổng TNCT làm căn cứ tính giảm thuế: Là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương tiền công mà cá nhân nhận được do làm việc trong khu kinh tế; không bao gồm thu nhập được miễn giảm theo Hiệp định tránh đánh thuế hai lần (nếu có) (Không có thì không điền). |

| [25]: | Tổng TNCT được miễn giảm theo Hiệp Định: Là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công mà cá nhân nhận được thuộc diện miễn thuế theo Hiệp định tránh đánh thuế hai lần (nếu có) (Không có thì không điền). |

| [26]: | Tổng TNCT phát sinh ngoài Việt Nam: là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh ngoài Việt Nam (Không có thì không điền). |

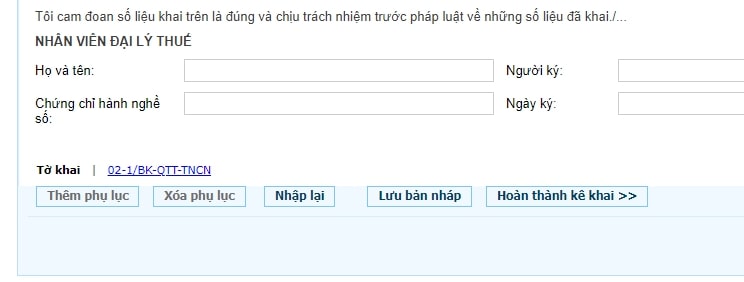

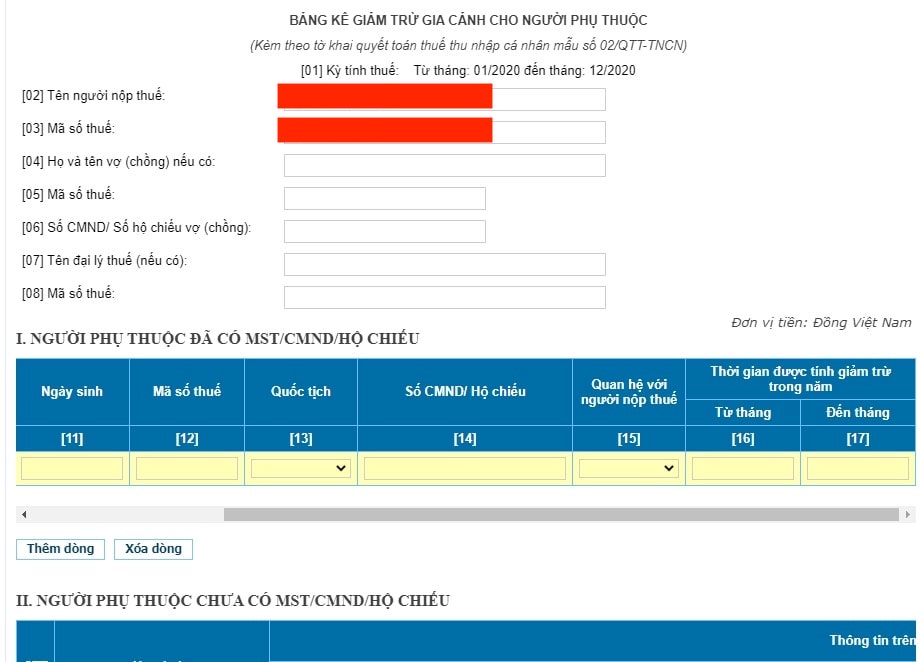

| [27]: | Số người phụ thuộc: Tự động tính khi được kê khai Trường hợp có người phụ thuộc thì để kê khai người phụ thuộc thì bạn kéo xuống cuối trang, chọn “02-1/BK-QTT-TNCN” để kê khai: Sau khi chọn “02-1/BK-QTT-TNCN” hệ thống chuyển giao diện để bạn kê khai người phụ thuộc, khai xong người phụ thuộc bạn chọn “Tờ khai” dể quy về giao diện tờ khai tiếp tục khai. |

| [28]: | Các khoản giảm trừ: Hệ thống tự động tính |

| [29]: | Giảm trừ cho bản thân cá nhân: Hệ thống tự động tính |

| [30]: | Cho những người phụ thuộc được giảm trừ: Hệ thống tự động tính. |

| [31]: | Từ thiện, nhân đạo, khuyến học: là các khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn; người tàn tật; người già không nơi nương tựa; các khoản chi đóng góp vào các quỹ từ thiện; quỹ nhân đạo; quỹ khuyến học được thành lập và hoạt động theo quy định của cơ quan nhà nước (Không có thì không điền) |

| [32]: | Các khoản đóng bảo hiểm được trừ: là các khoản bảo hiểm xã hội, bảo hiểm y tế; bảo hiểm thất nghiệp; bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc. |

| [33]: | Khoản đóng quỹ hưu trí tự nguyện được trừ: là tổng các khoản đóng vào Quỹ hưu trí tự nguyện theo thực tế phát sinh tối đa không vượt quá ba (03) triệu đồng/tháng (Không có thì không điền). |

| [34]: | Tổng thu nhập tính thuế: Hệ thống tự động tính. |

| [35]: | Tổng số thuế TNCN phát sinh trong kỳ: Hệ thống tự động tính. |

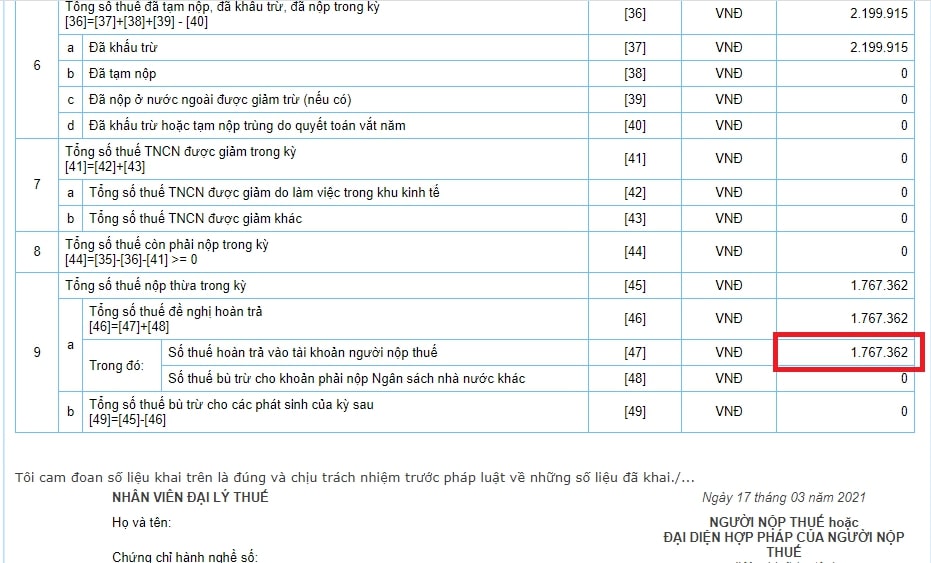

| [36]: | Tổng số thuế đã tạm nộp, đã khấu trừ, đã nộp trong kỳ: Hệ thống tự động tính. |

| [37]: | Đã khấu trừ: Là tổng số thuế mà tổ chức, cá nhân trả thu nhập đã khấu trừ từ tiền lương; tiền công của cá nhân theo thuế suất Biểu thuế lũy tiến từng phần trong kỳ và tổng số thuế mà tổ chức; cá nhân trả thu nhập đã khấu trừ theo thuế suất 10% trong kỳ; căn cứ vào chứng từ khấu trừ thuế của tổ chức, cá nhân trả thu nhập. |

| [38]: | Đã tạm nộp: Là số thuế cá nhân trực tiếp kê khai và đã tạm nộp tại Việt Nam; căn cứ vào chứng từ nộp thuế vào ngân sách nhà nước. |

| [39]: | Đã nộp ở nước ngoài được giảm trừ (nếu có): là số thuế đã nộp ở nước ngoài được xác định tối đa bằng số thuế phải nộp tương ứng; với tỷ lệ thu nhập nhận được từ nước ngoài so với tổng thu nhập nhưng không vượt quá số thuế là [35] x {[26]/([22] –[25])}x 100%. |

| [40]: | Đã khấu trừ hoặc tạm nộp trùng do quyết toán vắt năm: là số thuế đã khấu trừ; đã nộp thực tế phát sinh trên chứng từ đã kê khai trên Tờ khai quyết toán thuế năm trước. |

| [41]: | Tổng số thuế TNCN được giảm trong kỳ: Hệ thống tự động tính. |

| [42]: | Tổng số thuế TNCN được giảm do làm việc trong khu kinh tế: Hệ thống tự động tính. |

| [43]: | Tổng số thuế TNCN được giảm khác: là số thuế được giảm do đã tính ở kỳ tính thuế trước. |

| [44]: | Tổng số thuế còn phải nộp trong kỳ , [44]=[35]-[36]-[41] >= 0: Hệ thống tự động tính. |

| [45]: | Tổng số thuế nộp thừa trong kỳ , [45] = [35]-[36]-[41] < 0: Tự động tính |

| [46]: | Tổng số thuế đề nghị hoàn trả, [46]=[47]+[48]: Hệ thống tự động tính. |

| [47]: | Số thuế hoàn trả vào tài khoản người nộp thuế: cá nhân có số thuế nộp thừa nếu muốn đề nghị hoàn trả thì phải nhập vào ô này, nếu không đề nghị hoàn trả thì không nhập. |

| [48]: | Số thuế bù trừ cho khoản phải nộp Ngân sách nhà nước khác: cá nhân có số thuế nộp thừa và đề nghị bù trừ cho các khoản phải nộp Ngân sách nhà nước khác (bao gồm khoản nợ ngân sách, khoản phát sinh phải nộp của các loại thuế khác như giá trị gia tăng, môn bài, tiêu thụ đặc biệt…) thì ghi vào chỉ tiêu này. |

| [49]: | Tổng số thuế bù trừ cho các phát sinh của kỳ sau, [49]=[45]-[46]: Hệ thống tự động tính. |

Sau khi điền xong thì Chọn “Hoàn thành kê khai”.

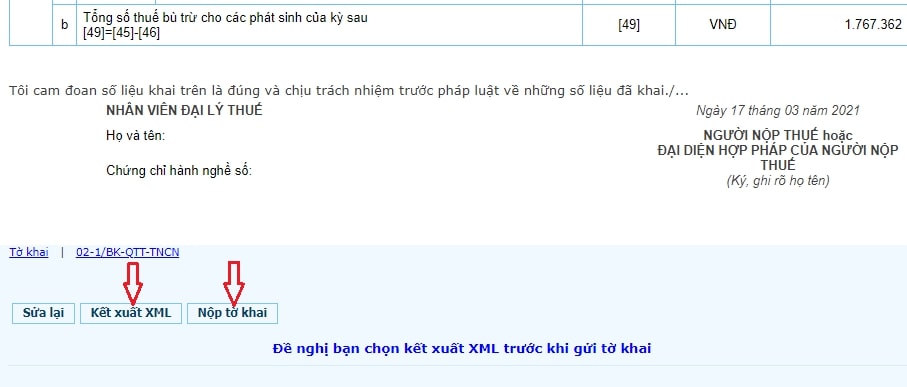

Bước 7: Chọn “Kết xuất XML” như ảnh dưới đây

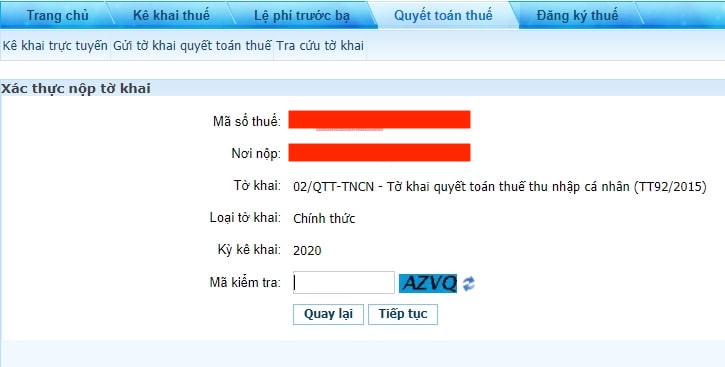

Bước 8: Chọn “Nộp tờ khai”, nhập mã kiểm tra để xác thực nộp tờ khai và chọn “Tiếp tục”

Sau đó, hệ thống sẽ thông báo nộp tờ khai thành công.

Bước 9: In tờ khai

Sau khi chọn “Kết xuất XML”, hệ thống sẽ gửi về file bạn khai báo theo định dạng XML.

Bạn cài itax viewer để mở file tờ khai theo định dạng XML –>> In —> Ký tên người khai thuế.

Bước 10: Nộp chứng từ khấu trừ thuế TNCN và tờ khai quyết toán thuế TNCN tại bộ phận 1 cửa

Người nộp thuế mang:

- CMND/CCCD

- Chứng từ khấu trừ thuế TNCN.

- Tờ khai quyết toán thuế TNCN vừa in có chữ ký

Đến bộ phận một cửa của Cơ quan Thuế đã nộp tờ khai online để hoàn tất thủ tục.

5. Lời khuyên trong quá trình kê khai, quyết toán thuế

Để quá trình quyết toán thuế được thuận tiện và chính xác, kế toán cần đảm bảo những điều sau:

- Doanh nghiệp cần cẩn chuẩn bị đầy đủ hệ thống sổ sách và chứng từ kế toán. Trong suốt quá trình hoạt động kinh doanh và cả đến khi quyết toán thuế, hệ thống sổ sách, chứng từ chi tiết phải được in đầy đủ và lưu trữ để phục vụ quyết toán. Doanh nghiệp cần đảm bảo các số liệu có liên quan, tránh trường hợp đến khi bị thanh tra mới thấy có sự không trùng khớp trong số liệu.

- Khi thực hiện quyết toán thuế cần rà soát, kiểm tra toàn bộ chứng từ kế toán. Việc này vừa giúp doanh nghiệp có cái nhìn tổng quan về chứng từ kế toán, vừa giúp kế toán nắm được toàn bộ nội dung hợp lệ và còn thiếu của chứng từ.

- Sử dụng phần mềm kế toán có tính năng lập tờ khai thuế tự động

Thời điểm lập báo cáo tài chính, quyết toán thuế cuối năm 2021, kế toán doanh nghiệp lúc này sẽ phải thực hiện thêm nhiều công việc để đảm bảo hoàn thiện các báo cáo cũng như hoàn thiện quyết toán thuế cuối năm. Các chuyên gia trong lĩnh vực tài chính kế toán đều khuyên doanh nghiệp nên ứng dụng sử dụng phần mềm kế toán hỗ trợ. Phần mềm kế toán online ARITO có thể giúp kế toán trong nghiệp vụ lập báo cáo, quyết toán thuế như:

- Tự động lập tờ khai cùng các phụ lục và báo cáo thuế có mã vạch theo mẫu biểu mới nhất của cơ quan thuế theo đúng phương pháp kê khai thuế mà đơn vị sử dụng

- Cho phép doanh nghiệp nộp trực tiếp các báo cáo và tờ khai thuế qua mạng trực tiếp từ phần mềm thông qua dịch vụ kê khai thuế qua mạng

Chia sẻ

Bài viết liên quan:

SAFEBOOKS.VN – Phần mềm kế toán cho mọi doanh nghiệp

Phần mềm kế toán Safebooks

Đơn giản – Thông minh – Hiệu quả

Giới thiệu phần mềm xử lý hoá đơn điện tử đầu vào tự động ARITO INVOICE

Bạn đang đau đầu với việc xử lý xếp hóa đơn đầu vào chờ ghi sổ. Bạn tốn nhiều thời gian cho việc xử lý thủ công hóa đơn điện tử. Bạn cảm thấy nhàm chán vì phải lặp đi lặp lại nhiều lần các thao tác để chuyển hóa đơn đầu vào của nhà cung cấp qua chứng từ kế toán. Bạn lo lắng vì có thể có sai sót trong quá trình nhập liệu hóa đơn đầu vào. Bạn đang rất cần một giải pháp để có thể xử lý tự động, nhanh gọn, chính xác dữ liệu

Hệ thống phần mềm ERP Tiếng Trung của Arito: Vượt qua biên giới ngôn ngữ với quản lý doanh nghiệp

Với khả năng đa ngôn ngữ và sự bổ sung đặc biệt của tiếng Trung, phần mềm ERP tiếng Trung – AritoERP đang dần khẳng định vị thế của mình là một trong những công cụ quản lý hàng đầu trên thị trường toàn cầu, được thực hiện bởi những biên/phiên dịch chuyên nghiệp, không thông qua các công cụ có sẵn. Trên tất cả, phần mềm kế toán và ERP tiếng Trung – AritoERP không chỉ là một giải pháp quản trị doanh nghiệp thông thường, mà còn là một cầu nối vững chắc giữa các quy trình kinh

FIFO và FEFO là gì? Ưu và nhược điểm của 2 phương pháp này

Quản lý hàng tồn kho là quá trình kiểm soát và tổ chức các mặt hàng và sản phẩm mà một doanh nghiệp sở hữu để đáp ứng nhu cầu của khách hàng một cách hiệu quả nhất. Về cốt lõi, luân chuyển hàng tồn kho là một chiến lược giúp bạn giảm bớt vấn đề mất mát hàng hoá. Đó là về việc sắp xếp kho của bạn theo cách cho phép bạn tránh thất thoát do hết hạn hoặc lỗi thời. Có nhiều phương pháp để quản lý hàng tồn kho, Có 2 phương pháp quản lý tồn

12 phần mềm quản lý tuyển dụng được tin dùng nhất [2024]

Trên thị trường ngày nay, việc tìm kiếm và tuyển dụng nhân tài phù hợp là một trong những thách thức lớn nhất mà các tổ chức đang phải đối mặt. Trong bài viết này, chúng ta sẽ khám phá top 12 phần mềm quản lý tuyển dụng được tin dùng nhất trong năm 2024. 1. Phần mềm quản lý tuyển dụng là gì? Phần mềm tuyển dụng giúp doanh nghiệp hay các cá nhân HR tối ưu hóa các hoạt động tuyển dụng, bao gồm: đăng tin tuyển dụng, lọc CV ứng viên, liên hệ phỏng vấn, lưu trữ